La Goods and Services Tax (GST) est une taxe sur la valeur ajoutée (TVA) instaurée en Australie. Elle s’applique à la majorité des biens et services vendus ou consommés dans le pays. Elle concerne les entreprises qui se trouvent sur le sol australien, mais également celles qui se trouvent hors Australie.

Qu’est-ce que la GST ?

La GST est une taxe de 10 % sur la plupart des biens et services vendus ou consommés en Australie. Elle est similaire à la TVA appliquée dans de nombreux autres pays, dont la France. La GST est prélevée à chaque étape de la chaîne de production et de distribution, mais le coût final est généralement supporté par le consommateur final.

Comment fonctionne-t-elle ?

Pour une entreprise

Si vous êtes une entreprise dont le chiffre d’affaires annuel dépasse 75 000 AUD vous devez vous enregistrer auprès de l’Australian Taxation Office (ATO) pour percevoir la GST. Ce pourcentage est en réalité une taxe que vous êtes tenu d’ajouter à vos prix de vente. Ce n’est pas compliqué du tout, il s’agit simplement d’ajouter 10% à vos tarifs. Le site du gouvernement met à disposition une calculatrice automatique sur son site internet afin de vous faciliter la tache. Pour procéder au calcul, il vous suffit de rentrer votre montant de vente sans GST et vous obtiendrez votre tarif final avec 10% supplémentaire.

Attention, tous les biens et services ne sont pas taxables, en effet, certains sont exemptés de cette taxe. D’autre part, il est possible que vous soyez taxés en amont et non directement lors de votre achat. Il est vrai que c’est assez compliqué de s’y retrouver ! N’hésitez pas à vous rendre sur le site du gouvernement où tout est relativement bien expliqué.

Les ventes taxables

Le prix de ces ventes inclut la GST dans ses tarifs. La vente doit être effectuée dans le cadre de l’exploitation de votre entreprise et forcément en lien avec l’Australie.

Les ventes partiellement taxables

C’est le cas si votre vente peut être séparée en plusieurs parties identifiables et que certaines de ces parties sont exemptées de taxe ou alors taxées en amont. Ici, vous ne payerait la Goods and Services Tax que sur la partie taxable de la vente.

Les ventes exemptées de GST

Voici une liste exhaustive de toutes les ventes pour lesquelles la Goods and Services Tax est dispensée :

- la plupart des aliments de base

- certains cours d’éducation

- le matériel de cours et les excursions ou visites sur le terrain qui s’y rapportent

- certains services médicaux, de santé et de soins

- certains produits menstruels

- certaines aides et appareils médicaux

- certains médicaments

- certains services de garde d’enfants

- certains services religieux et activités caritatives

- fourniture de logements et de repas aux résidents des villages de retraite par certains opérateurs

- voitures destinées à l’usage des personnes handicapées (sous certaines conditions)

- l’eau, l’assainissement et le drainage

- les transports internationaux et les questions connexes

- métaux précieux

- les ventes dans les boutiques hors taxes

- les concessions de terrains par les pouvoirs publics

- les terres agricoles

- le courrier à l’internationale

- les exportations internationales

- les ventes d’entreprises en cours d’exploitation

- certaines fournitures de télécommunications

- les unités d’émission admissibles.

Les ventes taxées en amont

Les ventes qui sont le plus couramment taxées en amont sont :

- les fournitures financières (telles que le prêt d’argent ou l’octroi d’un crédit contre une rémunération)

- la vente/location de locaux d’habitation.

Pour les consommateurs

Les prix affichés pour les biens et services incluent généralement la GST, ce qui signifie que le montant payé par le consommateur est le prix final. Comme vu précédemment, certains biens et services sont exonérés de la GST ou soumis à des taux réduits. Par exemple, les produits alimentaires de base, les services médicaux et les produits éducatifs sont généralement exonérés de la GST.

À qui s’adresse la GST et quels sont les critères d’éligibilité ?

Cette taxe s’applique à toutes les entreprises se trouvant sur le territoire australien (ou non) et désireuses de vendre leurs biens et services aux australiens.

D’autre part, les voyageurs ayant effectués des achats en Australie peuvent demander un remboursement de cette taxe au moment où ils quittent le territoire. Cette demande se fait directement à l’aéroport : un guichet est entièrement dédié à ce service. D’ailleurs, n’hésitez pas à lire notre article à ce sujet.

Si vous êtes travailleur indépendant (freelance), vous ne devrez payer de GST que si vos revenus sous ABN sont supérieurs à 75.000$ par année fiscale. Si vous estimez que vous allez gagner moins de 75.000$ sous ABN, vous n’avez pas besoin de vous enregistrer pour la GST. Cela vaut pour toute nouvelle entreprise qui se lance sur le marché. Vous devrez vous enregistrer à la GST seulement et seulement si vous penser que lors de votre première année d’activité, vous atteindrez un chiffre d’affaire d’au moins 75.000$.

Doivent s’inscrire à la GST :

- Les entreprises basées en Australie (avec un chiffre d’affaire (CA) annuel égal ou supérieur à 75,000$)

- Les chauffeurs de taxi, de limousine et le covoiturage (quel que soit le chiffre d’affaire)

- Les organismes à but non lucratif (avec un CA annuel > à 150,000$)

- Les entreprises qui souhaitent réclamer des crédits de taxe sur les carburants

- Les détaillants internationaux (ayant un CA sur leurs ventes australiennes égal ou supérieur à 75,000$/an).

Si votre entreprise ne possède aucune des caractéristiques ci-dessus, l’inscription est alors facultative.

Comment s’enregistrer ?

Vous devez disposer d’un numéro d’entreprise australien (ABN ou Australian Business Number). Ce numéro à 11 chiffres permet d’identifier votre entreprise auprès du gouvernement australien et des clients. Une fois ce numéro en votre possession, vous pouvez vous enregistrer pour la GST. Plusieurs choix s’offrent à vous pour réaliser votre inscription :

- En ligne (site de l’ATO)

- Par téléphone (☎ 13 28 66)

- Par l’intermédiaire de votre agent fiscal, comptable ou de votre agent BAS (Business Activity Statement).

À noter : pour les freelances, une fois enregistré pour la GST, vous devrez alors l’inclure (10%) dans le prix de vente que vous facturez donc à vos clients. Vous pourrez également demander le remboursement de la GST sur les produits ou services que vous achetez pour votre business.

Faire ses déclarations

Pour effectuer votre déclaration GST, vous devez dans un premier temps déposer une déclaration de relevé d’activité commerciale (BAS). Pour ce faire, vous disposez ici aussi de plusieurs options : réaliser cela en ligne, par courrier, par l’intermédiaire de votre agent fiscal ou de votre agent BAS ou encore, par téléphone (☎ 13 72 26 : uniquement si vous n’avez rien à déclarer pour une période donnée).

La fréquence de déclaration et de paiement de votre GST dépendra de votre chiffre d’affaires. Votre déclaration devra être faite soit :

- Mensuellement (20 millions de dollars ou plus),

- Trimestriellement (inférieur à 20 millions de dollars), ou,

- Annuellement (inférieur à 75,000$ ou 150,000$ pour les organismes à but non lucratif).

En fonction de votre situation, vous pouvez faire une demande pour changer la fréquence. Ce changement peut avoir lieu pour diverses raisons, la plus connue étant pour faciliter votre paiement.

Impact de la GST sur les entreprises et consommateurs

La GST a simplifié le système fiscal australien en remplaçant plusieurs taxes et prélèvements locaux. Pour les entreprises, elle a introduit une charge administrative supplémentaire. En effet, cela nécessite des systèmes de comptabilité et de déclaration précis. Cependant, elle permet aux entreprises de récupérer la GST payée sur leurs achats, ce qui peut réduire le coût des affaires.

Pour les consommateurs, la GST est généralement indolore, car elle est incluse dans les prix affichés. Toutefois, elle peut rendre certains biens et services plus chers par rapport à ceux des pays où les taux de TVA sont plus bas ou inexistants.

Récupérer les taxes de ses achats en Australie

Parfois vous entendrez également parler de la GST pour ce qui concerne vos achats de produits en Australie. En effet, si vous avez fait des achats pendant votre séjour, sachez qu’il est possible de vous faire rembourser les taxes (sous conditions). Le Tourist Refund Scheme (TRS) permet de récupérer les taxes (GST), c’est-à-dire la TVA payée à l’achat de certains objets.

Les objets en question doivent avoir été acheté en Australie et quitteront donc le pays lors de votre départ. Vous devrez quitter l’Australie avec ces biens et les avoir dans vos bagages à main lorsque vous vous présentez au guichet pour le remboursement (sauf exceptions). Il ne s’agit pas forcément de matériel électronique (téléphones portables, ordinateurs…).

Si vous êtes touriste et ne résidez pas en Australie de manière permanente, vous pourrez demander un remboursement de cette taxe lorsque vous quitterez l’Australie. C’est ce qu’on appelle la détaxe.

Pour plus d’informations, consultez « Comment récupérer les taxes (GST) de ses achats en Australie ?« . Vous y trouverez un tutoriel à suivre afin d’obtenir le(s) remboursement(s) de vos taxes.

Dans tous les cas, sachez que la demande de remboursement se fait directement à l’aéroport. Le mieux reste tout de même de faire une pré-déclaration en ligne (cela ne fonctionne pas pour tous les aéroports) grâce à l’application : TRS Taxe Refund Scheme.

Faire sa pré-déclaration en ligne

Etape 1 – My Travel Details

Vous devrez remplir quelques renseignements personnels au sujet de votre voyage (détails sur votre passeport, votre date de votre vol, êtes-vous résident australien ou non ?).

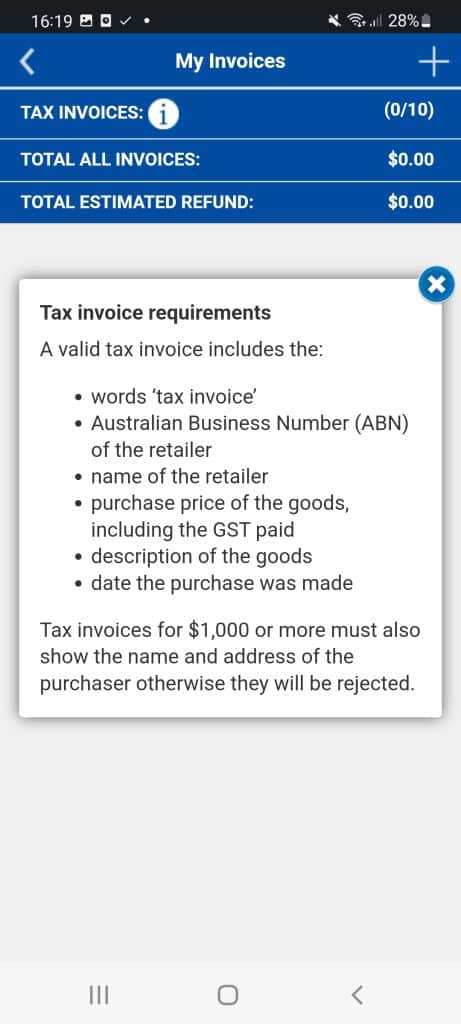

Etape 2 – My invoices

Il vous suffit de cliquer sur le signe « + » en haut à droite de votre écran pour ajouter vos factures les unes après les autres. On vous demandera alors de remplir obligatoirement les catégories suivantes : ABN du magasin dans lequel a eu lieu l’achat ainsi que la date de la facture (vous trouverez ces informations sur votre facture). Le numéro de facture n’est pas nécessaire. Après cela, vous entrerez un à un le détail de vos produits (catégorie + prix). Lors de l’enregistrement de votre facture, l’application vous édite un récapitulatif de votre demande avec une estimation du tarif que l’on devrait vous rembourser.

Etape 3 – My Payment Details

On vous demande quel moyen de remboursement est votre préféré parmi les suivants : CB, compte bancaire australien, chèque. Le remboursement par CB semble être le plus rapide.

Etape 4 – My Claim

Pour clôturer votre pré-demande en ligne, vous devez relire toutes vos informations. On vous délivre par la suite un QR code que vous devrez présenter au guichet avant de prendre votre vol. Vous devrez présenter aussi votre passeport, votre carte d’embarquement, vos factures (les originaux). L’agent peut vous demander de lui présenter vos achats, c’est pourquoi, dans la mesure du possible, ceux-ci doivent se trouver dans vos bagages à main.

Les démarches à effectuer pour récupérer vos taxes sont assez simples et permettent de récupérer 10% de vos achats.

À lire aussi : Récupérer les taxes (GST) de ses achats en Australie

Questions fréquentes sur la GST

Le taux de TVA est de 10%. Ce taux est appliqué sur la plupart des biens et services vendus ou consommés en Australie.

En Australie, la détaxe (Tourist Refund Scheme – TRS) permet aux visiteurs internationaux de récupérer la GST (10 %) et la WET (Wine Equalisation Tax) payées sur les biens achetés dans les 60 jours précédant leur départ, à condition de dépenser au moins 300 AUD dans un même magasin et de présenter les biens à l’aéroport avant de quitter le pays.

Pour récupérer ses taxes en Australie, vous pouvez utiliser le Tourist Refund Scheme (TRS) qui permet aux visiteurs de se faire rembourser la GST payée sur certains biens achetés dans les 60 jours précédant leur départ. Vous devez présenter les biens à l’aéroport avec les reçus et votre passeport.

La GST est une taxe à la consommation de 10 % appliquée sur la plupart des biens, services et autres produits vendus ou consommés en Australie.

Les entreprises enregistrées pour la GST peuvent réclamer des crédits GST pour les biens et services utilisés dans le cadre de leurs opérations.